Bien que largement répandue, l’idée reçue selon laquelle une assurance vie bloque votre argent est fausse ! Besoin rapidement de votre argent pour un projet ou en cas de coup dur ? Vous pouvez prélever tout ou partie de votre épargne sur votre contrat d’assurance vie et ce, à tout moment. Vous devez simplement faire un « rachat », terme consacré pour exécuter un retrait d’argent sur votre contrat. Néanmoins, l’imposition ne sera pas la même selon la durée de possession de votre contrat. De plus, il peut y avoir des frais de sortie selon les contrats. Comment effectuer un rachat et quelle fiscalité s’applique ? On vous explique tout !

Sommaire

Qu’est-ce qu’un rachat partiel ou total en assurance vie ?

Le rachat vous permet de récupérer à tout moment votre argent sur votre contrat d’assurance vie. Bien évidemment, vous n’êtes pas obligé de racheter l’ensemble de votre contrat, vous pouvez choisir de n’en prélever qu’une partie grâce à un rachat partiel ou la totalité grâce au rachat total :

- Le rachat partiel vous permet de retirer une partie seulement de votre argent placé sur votre contrat. Ce type de retrait est très intéressant car vous continuez de bénéficier des acquis de votre contrat en termes de fiscalité. En effet, on dit que vous gardez l’antériorité fiscale du contrat. Concrètement, si vous détenez votre contrat depuis plus de 8 ans, vous profiterez toujours de l’allègement de fiscalité pour vos futures plus-values et en cas de succession.

- Le rachat total vous permet de clôturer votre contrat et de récupérer l’ensemble de votre argent. Cette action entraînera la fin de votre contrat, c’est-à-dire que vous ne bénéficierez plus des avantages fiscaux liés à son ancienneté sur vos futures plus-values.

Comment effectuer une demande de rachat ?

Seul le souscripteur du contrat peut demander un rachat. L’assuré (si différent du souscripteur), le ou les bénéficiaires, les héritiers etc. n’ont pas le droit d’effectuer cette demande.

La procédure de demande de rachat dépend de votre assureur / de votre banque, vous avez généralement plusieurs possibilités pour la réaliser :

- Remplir un formulaire sur le site internet de votre assureur/banque ou sur votre espace personnel

- Envoyer un formulaire en version papier

- Envoyer un courrier avec accusé de réception munis d’une copie de votre pièce d’identité, de votre RIB, et de votre dernier relevé d’assurance vie

Votre assureur / banque dispose alors d’un délai de deux mois pour vous verser la somme mentionnée. S’il ne le fait pas, vous pouvez tout à fait lui charger des intérêts de retard.

Quels frais s’appliquent à la sortie ?

Contrairement aux frais d’entrée, de gestion et de versement, les frais de sortie sont plutôt rares. Vérifiez bien ce qui est indiqué dans votre contrat car certains frais peuvent être difficiles à déceler. Il existe des assureurs qui peuvent en effet annoncer une absence de frais à la sortie, alors qu’ils en appliquent dans certains cas. Les rachats automatisés sont les plus susceptibles d’être facturés :

- Rachats partiels programmés : il s’agit de rachats dont vous fixez vous-même le montant et l’échéance des retraits. Ils peuvent être annuels, trimestriels, mensuels…

- Sortie en rente viagère : ce dispositif de sortie permet de toucher un revenu jusqu’à sa mort, mais ne permet pas de léguer le capital restant à ses proches.

Prenez donc garde aux frais cachés qui peuvent considérablement amoindrir le rendement de votre contrat. Dans tous les cas, privilégiez les assureurs qui n’appliquent pas de prélèvement à la sortie et sont le plus transparents possibles sur le sujet. Chez Cleerly, les contrats sont passés à la loupe pour déceler les frais cachés et proposer à nos lecteurs seulement les contrats les plus performants.

Votre assureur / banque n’a pas le droit de vous prélever des frais lors d’un rachat sauf si votre contrat en prévoit expressément. Aujourd’hui la grande majorité des contrats ne contiennent aucun frais de retrait !

Quelle est la valeur de rachat d’une assurance vie ?

Votre banque / assureur est tenu de vous informer annuellement de la valeur de votre contrat. Ce relevé annuel vous indique le montant global de votre épargne composé de vos versements ainsi que des plus-values et intérêts.

La valeur de votre contrat va dépendre de deux paramètres :

- La part de votre contrat en fonds euro : Elle est relativement simple à calculer car votre capital est garanti sur le fonds euro. Ainsi le montant acquis à un instant T ne pourra être inférieur à celui communiqué par votre assureur sur votre dernier relevé. Il sera, de plus, augmenté de la performance des fonds euro sur lesquels votre assureur a placé votre argent .

- La part de votre contrat en Unités de Compte (UC) : Elle est bien plus difficile à estimer à date. Par définition, les unités de compte sont investies sur des actifs financiers ou immobiliers dont la valeur varie sans cesse. Par exemple, si vos unités de compte ont été investis par votre gestionnaire sur un OPCVM ou un tracker, ces derniers sont constitués de dizaines d’actions de sociétés différentes dont la valeur varie à chaque instant. Vous pouvez bien entendu l’estimer grâce à la performance historique des unités de compte, mais ce ne sera pas exact !

La seule personne à même de vous donner la valeur exacte de votre assurance vie pour procéder à un rachat est votre assureur. Il se chargera alors de calculer la valeur liquidative de votre contrat sur la part investie en fonds euro et en UC.

La valeur de vos unités de compte (UC), tout comme les marchés financiers, varie tous les jours. Si les supports d’investissement en UC sont majoritairement financiers, ne procédez pas à des rachats lorsque les marchés sont « bas », attendez qu’ils reprennent des couleurs si vous voulez maximiser votre sortie.

Quelle est la base imposable de votre contrat ?

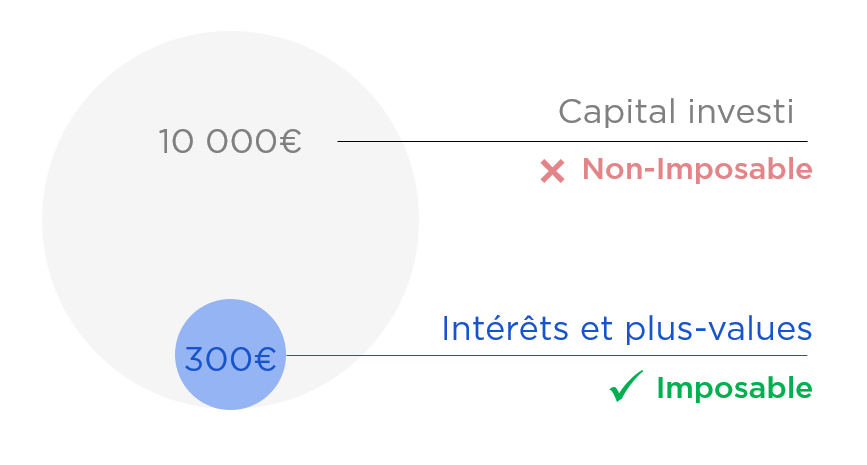

Seule la part correspondant à vos plus-values et vos intérêts est fiscalisée lors d’un rachat sur votre assurance vie. Autrement dit, le capital investi (l’ensemble de vos versements) n’est pas imposé lors de cette opération !

Exemple

Vous souscrivez une assurance vie pour 10 000 €, cette dernière vous rapporte 3% l’année suivante. Vous disposez alors de 10 300 € sur votre contrat. Si vous décidez de faire un retrait sur l’ensemble de votre contrat, vous ne serez imposé que sur les 300 € de plus-value.

Lorsque vous procédez à un rachat total, vous serez imposable sur l’ensemble de vos plus-values et intérêts. Cela correspond simplement à la différence entre le montant total de votre contrat et le montant que vous aurez versé dessus.

Lors d’un rachat partiel, la part imposable est proportionnelle au montant de votre rachat. En effet, vous allez communiquer le montant que vous souhaitez retirer à votre assureur et il vous donnera la part des plus-values imposable de votre contrat. Vous pouvez l’estimer grâce à notre outil.

Le montant total sur lequel vous serez imposé pour ce rachat partiel sera de :

result|number_separator €

Quelle fiscalité se déclenche lors d’un retrait de votre assurance vie ?

Tout d’abord, sachez que vous pouvez toujours choisir d’être imposé sur vos plus-values au barème de l’impôt sur le revenu, et ce, quel que soit l’âge ou le montant des primes de votre contrat. Bien évidemment, plus votre contrat sera ancien et plus il sera intéressant de préférer la fiscalité qu’offre l’assurance vie lors des rachats.

Voici les critères qu’ils va falloir prendre en compte pour estimer votre fiscalité :

- La date des versements (primes) ;

- L’âge de votre contrat ;

- Le montant de vos versements.

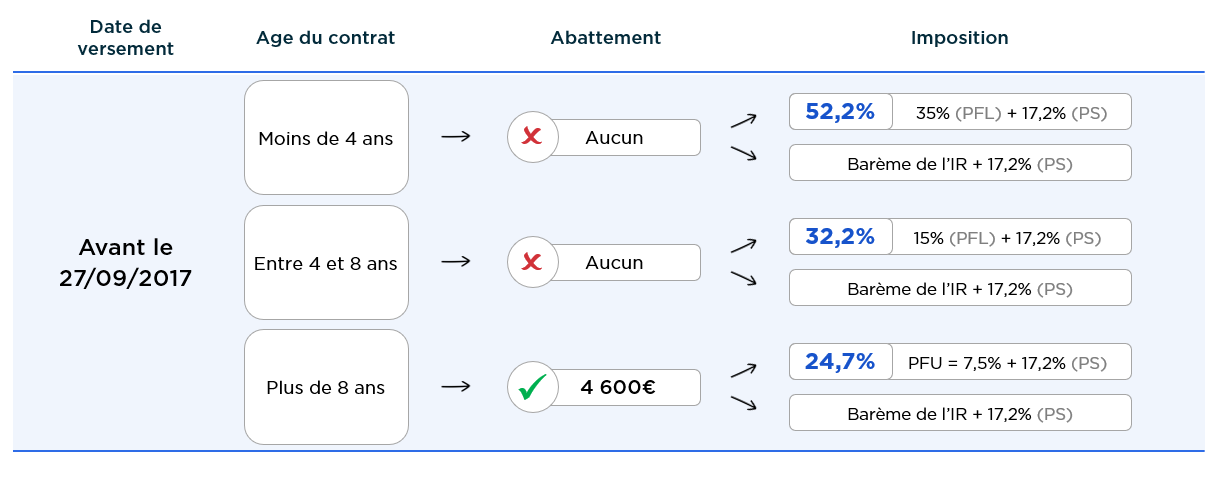

Sur les versements avant le 27/09/2017, vous serez imposé comme suit :

Lorsque votre contrat à moins de 8 ans, les avantages fiscaux ne se déclenchent pas, toutefois vous ne serez pas plus imposé que sur un autre type de placement. Le PFL (Prélèvement Forfaitaire Libératoire) est bien dégressif et vous permet potentiellement de commencer à défiscaliser dès les 4 premières années passées.

Mais lorsque votre contrat dépasse les 8 ans, l’assurance vie devient extrêmement avantageuse :

- Vous pouvez abattre de toutes vos plus values imposables sur votre contrat 4 600 € annuellement (9 200 € pour un couple marié ou pacsé). Concrètement, uniquement la part des intérêts et plus-values dépassant les 4 600€ sera imposée à un taux préférentiel…

- en effet, sur le reliquat de vos plus-value lors de votre rachat, vous bénéficiez du Prélèvement Forfaitaire Unique à 24,7%

Exemple

Vous possédez une assurance vie de plus de 8 ans de 50 000 € avec 45 000 € de versements et 5 000 € de plus-values. Lors d’un rachat total de 50 000 €, vous ne serez imposé que sur les 5 000 € de plus-values. Après l’abattement de 4 600 €, votre base imposable sera de 400 €. Vous paierez alors 400 € x 24,7% de PFU soit 99 € d’impôt. Sur un placement hors assurance vie, vous auriez payé 30% d’impôt (flat tax) sur les 5 000€ soit 1 500€.

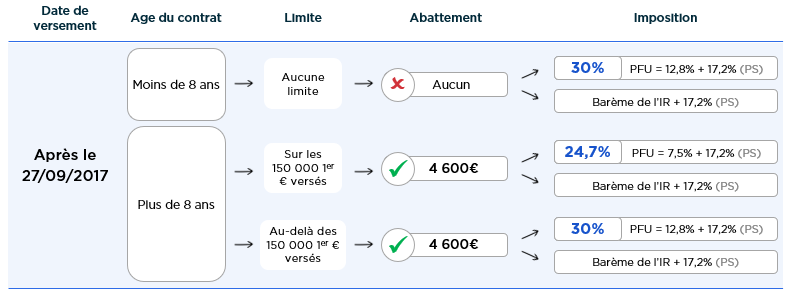

Sur les versements à partir du 27/09/2017, vous serez imposé comme suit :

Le changement majeur de la réforme réside dans l’instauration d’une limite de 150 000 € (300 000 € pour un couple marié ou pacsé) pour bénéficier des avantages de l’assurance vie après 8 ans. Concrètement, vous ne pouvez utiliser l’abattement annuel de 4 600 € que sur les plus-values des 150 000 premiers euros versés sur votre contrat.

Le PFU est également plus intéressant car il permet d’avoir un taux d’imposition des plus-values réduit à 30% même pour les contrats de moins de 8 ans.

N’hésitez pas à utiliser notre outil ci-dessous pour calculer votre économie d’impôt avec l’assurance vie

Finalement, cette réforme favorise les « petits » contrats inférieurs à 150 000€.

Sans assurance-vie

y|number_separator €

Avec assurance-vie

x|number_separator €

Ces résultats sont donnés à titre indicatif, nous essayons de vous proposer une évaluation aussi juste que possible. N’hésitez pas à consulter notre articles sur les impôts et l’assurance vie.

Le rachat partiel programmé ou comment effectuer des retraits sans fiscalité ?

L’abattement annuel de 4 600 € est une véritable aubaine pour sortir des plus-values en ne payant aucun impôt ! En effet, vous pouvez répéter cette opération tous les ans plutôt que de faire une sortie unique. Cela vous permettra de ne pas clôturer votre contrat, donc de pouvoir le réapprovisionner et de continuer à engranger des plus-values que vous pourrez également défiscaliser. Pour cela il vous suffit d’effectuer un retrait annuel de votre contrat comportant 4 600 € de plus-values. Vous économiserez ainsi 1 380 € d’impôt chaque année (4 600 € x 30%).

N’hésitez pas à utiliser notre outil ci-dessous pour effectuer un rachat d’assurance vie sans fiscalité

Pour profitez de l’abattement de 4 600 €, il faut que votre assurance-vie existe depuis plus de 8 ans.

Dans votre situation, cette année, il sera intéressant de faire un rachat partiel de :

x|number_separator €

Nous avons consacré un article entier à la fiscalité de l’assurance vie.

Dans quel cas le rachat sera totalement exonéré de fiscalité ?

Vous pouvez être exonéré d’imposition sur les rachats dans les cas suivants :

- Licenciement ;

- Liquidation judiciaire ;

- Retraite anticipée ;

- Accidents de la vie impliquant une invalidité de 2 ou 3ème catégorie ;

- Tout contrat d’assurance vie ouvert avant le 1er janvier 1983 ;

- Tout contrat d’assurance vie ouvert après le 1er janvier 1983 pour lesquelles des versements ont été effectués avant le 25/09/1997.

Attention, vous aurez toujours à vous acquitter des prélèvements sociaux à hauteur de 17,2% !

Un rachat partiel ou total dans un contrat d’assurance vie est la possibilité que vous avez de retirer une partie ou la totalité de votre argent quand vous le souhaitez.

Avec la majorité des assureurs, il n’y a pas de frais de retrait. Cependant, vous serez imposés sur vos plus-values, si vous en avez. Si vous avez ouvert votre contrat il y a plus de 8 ans, vous allez bénéficier du cadre fiscal avantageux de l’assurance vie.

bonjour , j’ai souscrit un contrat assurance vie le 19 11 2010 avec un montant initial de 15085 euros. Celui-ci a été transféré en contrat multisupports avantage en date du 9 11 2019. J’ai versé des primes mensuelles de 34 euros depuis le début (Décembre 2010). La valeur de rachat brute a ce jour est de 16836 yc les prélèvements et rémunérations annuelles. Je souhaite savoir si j’aurais a payer une fiscalité dans le cas d’un rachat total. Je suis seule, je sais qu’il y a un montant de 4.600 euros d’abattement, mais je n’arrive pas à obtenir de ma banque les renseignements avant le prendre la décision de cloturer mon contrat. Je vous remercie par avance de votre aide.

Bonjour,

L’abattement de 4 600 € est sur la plus-value, a priori vous n’en avez pas.

Si vous aviez initialement 15 085 € sur votre contrat avec des versement de 34 € / mois pendant 11 ans, vous avez versé presque 20 000 €.

Vous avez donc perdu de l’argent et vous ne devriez pas être fiscalisée sur un rachat.

Benoît

Bonjour,

J’ai souscrit un contrat assurance vie (seule) le 02/07/2019 avec 12 000 euros de versement initial affectés à des supports « Unités de compte » + versements programmés de 110,00 par mois depuis le 30/08/2019. A ce jour 08/12/2023, mon patrimoine s’élève à 18 900 euros. Quel serait le montant de la fiscalité à payer si je décidais un rachat total ? Cordialement.

Bonjour,

Selon mes calculs, vous avez versé 17 610 euros sur votre assurance vie.

Avec un contrat qui s’élève à 18 900 euros, cela représente une plus-value de 1 290 euros.

Pour la fiscalité, vous aurez le choix entre le prélèvement forfaitaire libératoire (PFL) et l’impôt sur le revenu.

Si vous choisissez le PFL, vous devrez payer 387 euros sur vos plus-values.